生命保険は「掛け捨て型」と「積み立て型」どっちがおすすめですか?と質問を受けることがよくあります。

たしかに、多くの保険がある中でどれが自分にあっているか判断するのは難しいですよね。

特に、保険は「損得」だけの簡単な基準では判断できないものです。

この記事をご覧の多くの方も、同様の疑問をお持ちになっているかもしれません。

本記事では、「掛け捨て型」と「積み立て型」双方のメリット・デメリットからそれぞれどんな人に向いているものなのかまで解説をします。

この記事を読めば、あなたは「掛け捨て型」と「積み立て型」のどちらが自分にあっているかわかるでしょう!

そもそも生命保険とは

生命保険とは、主に自分に“万が一”(死亡および高度障害状態)があった際に、残された家族が経済的に困ることがないように備えておく保険を言います。

生命保険の種類

一般的に生命保険は「死亡保険」「生存保険」「生死混合保険」の3種類に分類されます。

まず初めに簡単に3種類の生命保険について解説をしておきます。

死亡保険

被保険者が病気やケガなどによって、死亡した際、もしくは高度障害状態になった場合に保険金が支払われます。

例)終身保険・定期保険・定期保険特約付終身保険等

生存保険

保険期間が満了するまでに被保険者が生存をしていた場合、保険金が支払われる保険を言います。

例)個人年金保険等

生死混合保険

死亡保険と生存保険の2つの特性を持った生命保険を言います。

万が一の際には、死亡保険の機能により保険金が、無事に保険期間を満了した際には満期保険金等が受け取れます。

例)養老保険等

掛け捨て型の生命保険とは?

まず、「掛け捨て型」の生命保険とは、「解約返戻金」や「満期返戻金」がないか、「あってもごくわずか」で、その分支払う保険料が低く抑えられている保険のことを言います。主に、「定期保険」の多くが、この掛け捨て型の生命保険に該当します。

掛け捨て型の生命保険の特徴

掛け捨て型の生命保険は、上述の通り、「解約返戻金や満期返戻金がない」あるいは、「あってもごくわずか」な生命保険のことを言います。

また、積み立て型の保険に比べ、割安な保険料となりますから、保険料負担を抑えることが可能になります。

掛け捨て型の生命保険のメリット・デメリット

掛け捨て型の生命保険のメリット

掛け捨て型の生命保険は、主に以下のようなメリットがあると言われています。

毎月の保険料の負担が軽い

貯蓄型の生命保険に比べ、毎月支払う保険料の負担が軽い特徴があります。

掛け捨て型の生命保険は、解約返戻金がない(あっても、ごくわずか)、純粋に保障に特化しているため、保険料が割安になります。

保険の見直しがしやすい

上述の通り、解約返戻金がない(あっても、ごくわずか)ため、保障期間の途中でもより自分のニーズに合う生命保険があった場合には、見直しがしやすい特徴もあります。

商品数が多く、保障のバリエーションが豊富

掛け捨て型の生命保険は、商品数も多く、保障のバリエーションも豊富です。

一般的な定期保険に加え、収入保障保険や逓減定期保険等も掛け捨て型の生命保険になります。

また、様々な保障ニーズに合わせて、加入が出来る点もメリットと言えるでしょう。

掛け捨て型の生命保険のデメリット

一方、掛け捨て型の生命保険におけるデメリットも確認しておく必要があります。

解約返戻金がない(あっても、ごくわずか)

上述のメリットの裏返しとも言えますが、途中で生命保険を解約等した際にも、解約返戻金がないか、あってもごくわずかと言う点です。

「これまでかけてきたのに、何も戻ってこないのは寂しい」と感じる方もいるかも知れません。

メリットの裏返しにデメリットがあるということも理解した上で、ご自分のライフスタイルにより合った生命保険を選択することが大切です。

保障は、一定期間であること

上述の通り、掛け捨て型の生命保険は、一定期間を保障する「定期保険」が代表的となります。

多くの場合、歳満了で加入している場合には更新が出来ませんので、保障期間満了後には保障が消滅します。

一方、年満了で加入している場合には多くの場合に更新は可能ですが、基本的に更新後の保険料はUPすることになります。

掛け捨て型の生命保険は、積み立て型の生命保険に比べ、保険料を割安で加入できる反面、こうしたデメリットが生じることにも留意する必要があります。

代表的な掛け捨て型の生命保険

ここでは、掛け捨て型の生命保険について代表的なプランを解説していきます。

定期保険

まずは、掛け捨て型の生命保険の代表格とも言える「定期保険」を例に挙げて解説をしていきます。

定期保険とは、「一定期間」を保障することが大きな特徴となります。

電車やバスの定期券の有効期限をイメージされるとわかりやすいかもしれません。

定期保険の活用方法として、例えば、お子様の養育期間中の不測の事態をカバーするため、あるいは住宅ローン等の借入がある場合で、連帯債務者等、団体信用生命保険に加入できない場合など、一定期間の保障を手厚くしたい場合などに活用されるケースもあります。

当然ながら、万が一の際に残された家族のための保障として、勇退時までの収入保障という意味合いでも、掛け捨て型の定期保険は多く活用されています。

また、保険期間については、「保険期間〇〇年」といった「年満了」と、「保険期間〇〇歳まで」といった「歳満了」のタイプがあります。多くの場合、「年満了」は更新が可能で、「歳満了」は更新が出来ない設計になっています。ご意向に合わせて選択をされると良いでしょう。

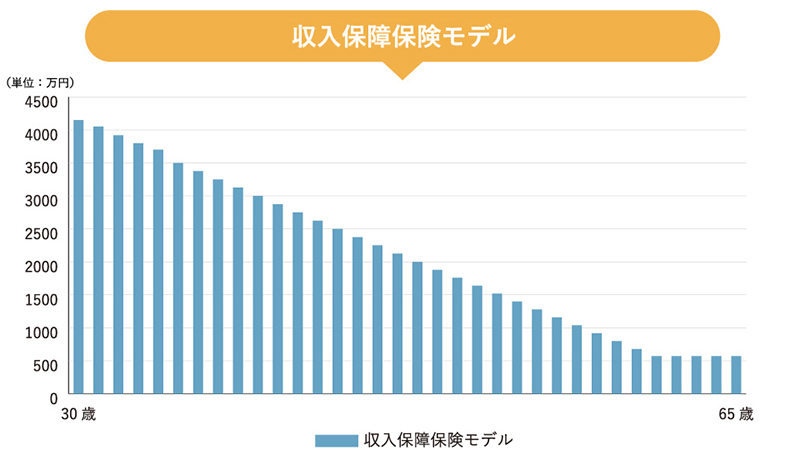

収入保障保険

収入保障保険は、定期保険と同じく掛け捨て型の生命保険になります。

定期保険と異なる点として、保険金の受け取り方法が一括受取りではなく、「毎月」保険金を受け取るタイプとなります。(一括受取りが可能な生命保険もありますが、一般的に受取総額が低くなります。)

加えて、保険金額については、時間の経過とともに段階的に下がっていく形になっており、その分、支払保険料が割安に設計されていることが多い保険となります。

昨今では、死亡および高度障害状態以外でも、特定疾病や就業不能時に所定の支払事由になった場合、生前に保険金が受け取れる特約等を付帯できる商品も増えてきています。

また、収入保障保険の多くは、子育て世代のご夫婦などが加入するケースが多く、ご主人ないし奥様に万が一の際に、公的年金(遺族年金)と併せて遺族の生活をカバーし、毎月の給与のように保険金を受け取ることが出来る保険です。

つまり、亡くなられた方が、本来受け取るはずだった給与等の収入を、万が一の際にも収入を保障するという意味合いから収入保障保険というネーミングで販売されています。

■公的年金(遺族年金)について詳しく知りたい方は、こちらもチェックしてみて下さい。

『日本年金機構』HP

https://www.nenkin.go.jp/service/jukyu/izokunenkin/jukyu-yoken/20150401-03.html

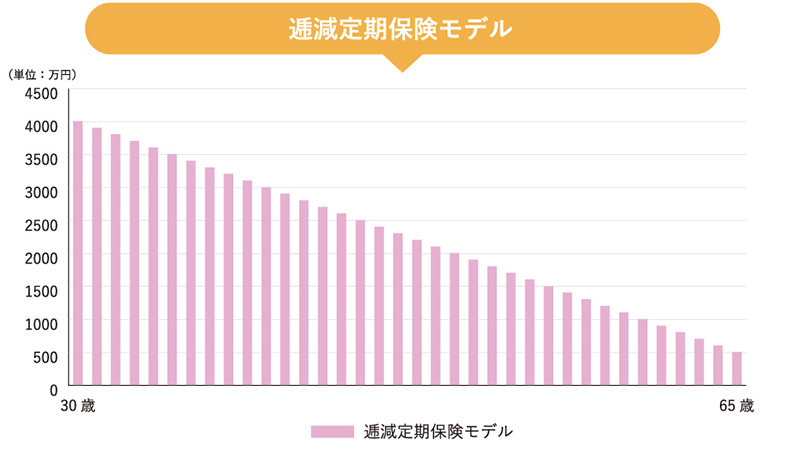

逓減定期保険

逓減定期保険は、上記の収入保障保険と同様に保障額が徐々に減っていく(逓減)タイプの保険になります。

収入保障保険と異なる点として、保険金を受け取る際には、「一時金での受取り」が基本となります。

つまり、「支払い保険料を抑えつつ、保険金を一時金で受取りたい」ご意向の方におススメです。

また、収入保障保険同様、子育て世代のご家庭が多く加入される保険になります。

保険期間を、末子が独立するまで等、期間を定めて加入することも可能で、保障と支払保険料のバランスを図る上でも有効な保険商品となります。

上図のように、保険金額が「毎年」逓減していき、解約返戻金はなく(もしくはあってもごくわずか)、掛け捨て型の生命保険となります。(保険金額は、一定割合ずつ逓減していくタイプが多く販売されています。)

尚、保険期間は、10年、20年などの年満了または、60歳、65歳などの歳満了の設計を選択することが可能です。

逓減していく割合も、各保険会社の商品によって差異がありますので、検討の際には複数の商品を比較してみることをおススメします。

積み立て型の生命保険とは?

次に、積み立て型の生命保険について解説をしていきます。

積み立て型の生命保険の特徴

積み立て型の生命保険は、主に「保障機能と貯蓄機能を併せ持った保険商品」になります。

保険期間が、一生涯となる「終身保険」の他、一定期間の「(解約返戻金のある)定期保険」「養老保険」「年金保険」等の保険商品があります。

掛け捨て型の生命保険にはない、解約返戻金や満期返戻金等がある保険商品となり、保障を持ちながら貯蓄をしたいという意向をお持ちの方や、将来の蓄財を計画的に貯蓄したい意向の方などに選ばれることが多い商品になります。

積み立て型の生命保険のメリット・デメリット

続いて、積み立て型の生命保険のメリット・デメリットについて解説をしていきます。

積み立て型の生命保険のメリット

多くの場合、「貯蓄」として活用できる

上述の通り、積み立て型の生命保険は、「貯蓄機能」を持った生命保険になります。

積み立て型保険は、学資資金準備や将来の老後資金準備などの目的のためにも活用されています。

例えば、預貯金や定期預貯金・財形貯蓄等と併せて、積み立て型の生命保険でも「目的別貯蓄」が可能となります。

積み立て型生命保険の保険料は無駄に感じにくい

掛け捨て型の生命保険に支払う保険料は、死亡保険金等の受取りがなければ、その名の通り「掛け捨て」となりますが、積み立て型の生命保険は毎月(毎年)の支払い保険料の内、将来の解約返戻金や満期返戻金等の貯蓄部分が含まれます。

将来、解約等をした際にも、解約返戻金が戻ってくるという点でも、支払保険料を無駄に感じにくいという利点もあります。

積み立て型生命保険は緊急時に契約者貸付や自動振替貸付を利用できる

日々の生活の中で、急な出費や入用の際には、加入している積み立て型生命保険の契約者貸付(※1)や自動振替貸付(※2)等の制度を利用することが可能です。

これらは、保険契約を解約することなく、それまでに積み立てられた解約返戻金の一定の範囲内で貸付することや、払込猶予期間内に保険料の入金がない場合に、解約返戻金を利用して自動的に「立替」する制度を言います。

特に、契約者貸付制度については、手続きから数日で所定の口座にお金が振り込まれるなど利便性も高く、緊急時の資金確保等に活用される方も多くいらっしゃいます。

また、この制度を利用するメリットとして、「保険契約そのものを継続することが出来る」ことが挙げられます。保障を活かしつつ、一時的な資金の確保をすることが出来ますので、有効な制度であると考えます。

■(※1)契約者貸付制度・・・解約返戻金のある保険において解約返戻金の一定の範囲内で、貸付をする制度を言います。

貸付を受ける際には、所定の利息が付きますが、一般的に予定利率に対して+1%程度となります。加入している保険の予定利率が高い場合には、貸付利率も高くなりますので留意が必要です。

■(※2)自動振替貸付制度・・・解約返戻金のある保険において、払込猶予期間が過ぎても保険料の支払いがない場合に、保険会社が自動的に保険料を立て替えて保険料に充当し保険契約を継続させる制度を言います。自動振替貸付となった場合には、所定の利息が付きます。立て替えられた保険料は、全額もしくは一部を返済する際、利息も含めて返済する必要があります。

積み立て型の生命保険のデメリット

毎月の保険料の負担が大きい

掛け捨て型の生命保険に比べ、毎月の支払保険料は一般的に高くなります。

毎月の支払い保険料が大きい分、積立額も大きくなる傾向ではありますが、保険料負担が問題になる場合もあります。月々の収支バランスを見ながら支払保険料を設定する必要があります。

中途解約すると「マイナス」になってしまうことも

特に、早期での解約をした場合、解約返戻金額が支払保険料に対して「マイナス」が出るケースがあります。

また、保険種類(例えば、低解約返戻金型と言った支払保険料の支払期間中の解約返戻率を抑える代わりに、その後の解約返戻率を高くする設計の保険など)によっては、解約返戻率が低く設定している期間で解約をした場合、マイナスが大きくなる傾向にあります。

加えて、変額保険や米ドル建て・豪ドル建て等の外貨を利用した保険商品の多くは、加入から10年(120ヶ月)以内での解約等の際に、「解約控除」といった手数料を差し引かれる場合があります。

これは、契約日からの経過年数に応じて控除する金額が異なりますが、通常の場合では、契約日から早期に解約をすればするほど高くなります。

商品数が少ない

掛け捨て型の生命保険に比べ、商品数が少ないというデメリットがあります。

とは言え、選択肢の幅がないわけではなく、各保険会社から様々な保険商品が販売されています。

ですから、複数の保険会社ないし保険種類を検討し、よりご自身の意向に合った商品を選ぶ上で、それほど困る事はないかと思われます。

代表的な積み立て型の生命保険

ここでは、積み立て型の生命保険の代表的なプランについて解説をしていきます。

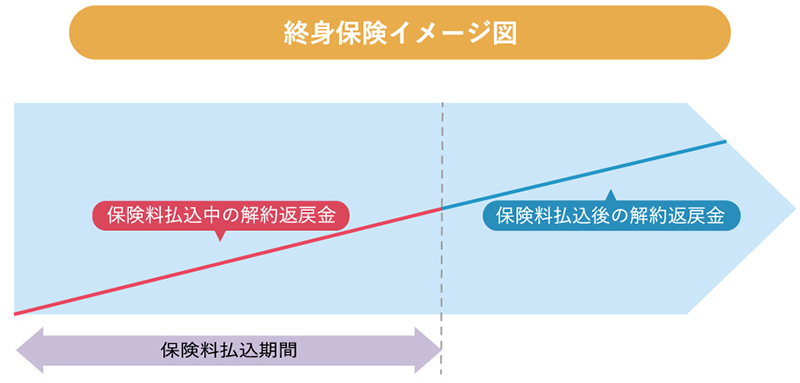

終身保険

終身保険は、「保障が一生涯続く」生命保険になります。

積み立て型の生命保険の中で、最もオーソドックスな一生涯保障の死亡保険になります。

基本的に、解約返戻金のある積み立て型の生命保険になります。

(一部、解約返戻金がない(あってもごくわずか)タイプの終身保険もあります。)

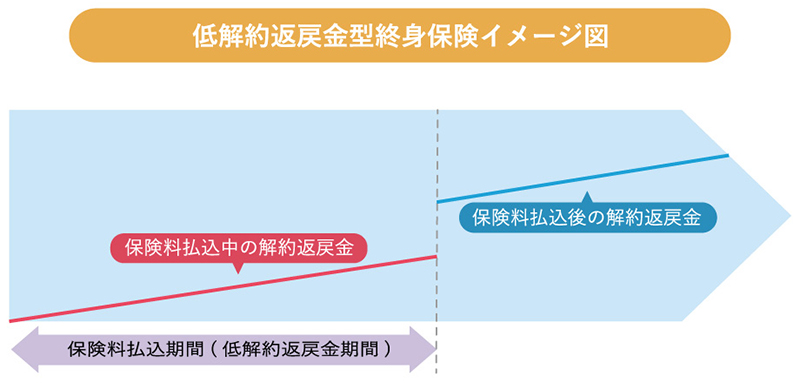

低解約返戻金型終身保険

低解約返戻金型終身保険は、保険料支払い期間中の解約返戻金(率)を低く設定することにより一般の終身保険より保険料が安くなります。

保険料払込期間満了を過ぎると解約返戻金(率)は一般の終身保険と同等となりますが、保険料払込満了までに途中解約すると解約返戻金は支払い保険料総額を下回るタイプの終身保険になります。

(※保険料払込期間中に解約等した場合、一般の終身保険より解約返戻金が少なくなります。)

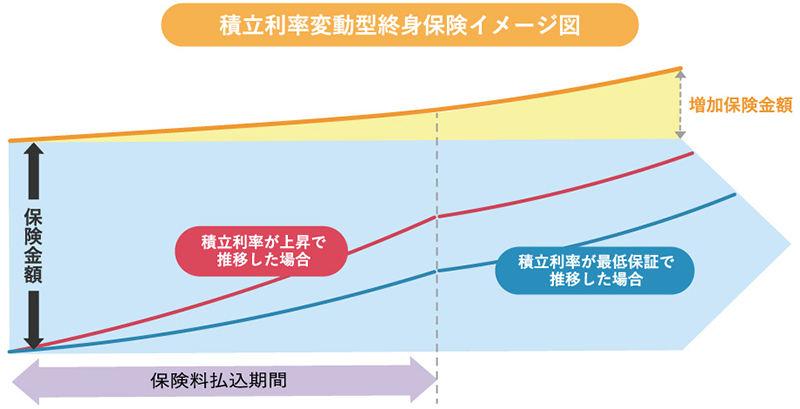

積立利率変動型終身保険

積立利率変動型終身保険は、市場金利等に連動して定期的に積立利率を見直すため、積立に対する保険金や解約返戻金が都度変化する終身保険になります。

市況の変化に対応して積立利率が変動するため「インフレに対応できる保険」とも言われ、保険料払込期間中のインフレが起こった場合にはそれに対応して保険金や解約返戻金が増える商品になります。

一方、日本ではマイナス金利政策の影響により円建て商品ではほとんど貯蓄のメリットがないため、積立利率変動型商品の現状としては外貨建て、特に米ドル建ての商品が多く出回っています。外貨建ての商品は次の「外貨建て終身保険」にもある通り為替レートの影響を受けて為替差損が発生ますので注意が必要です。

(※解約返戻金については、イメージ図となります。)

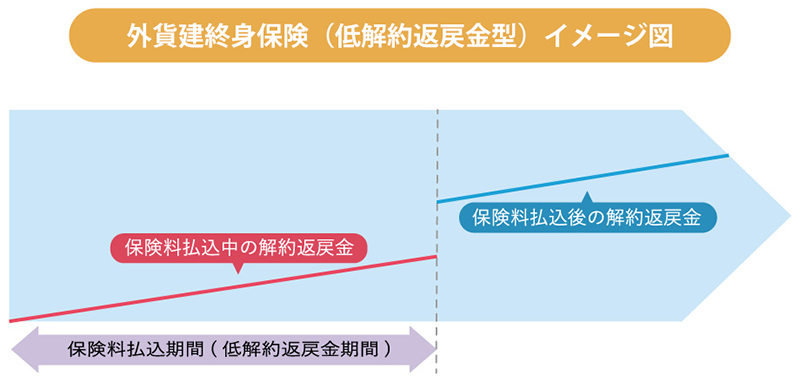

外貨建て終身保険

外貨建て終身保険は、米ドルや豪ドルなどの外貨で運用をする終身保険になります。

円建ての終身保険に比べ、積立利率も高く貯蓄性が高いという特徴があります。

つまり、外貨建て保険のメリットは、利率の高い運用が可能である点や、複数の通貨を保有し運用することによる分散投資の効果を得る事が出来ます。

一方で為替の影響も受ける商品であり、支払い保険料が為替に連動するため、毎月(毎年)の保険料が変動します。

(※解約返戻金については、保険商品によって様々となります。ここでは低解約返戻金タイプのイメージ図とします。)

また、外貨建ての保険商品の多くの場合、解約や満期の際にも為替の影響を受けます。解約・満期時の為替が「円高or円安」によって、受け取る解約返戻金・満期返戻金の金額が変動します。

なお、保険商品にもよりますが、「外貨⇒円」もしくは、「外貨のまま」受け取ることが出来る商品もあります。

留意点として、保険加入から10年(120ヶ月)以内に解約等をした場合、「解約控除」と言う手数料が差し引かれます。

変額終身保険と同じく、中長期での加入を前提とした保険商品となります。

掛け捨て型と積み立て型の生命保険はどっちがいいの?

これまで、掛け捨て型の生命保険と積み立て型の生命保険について解説をしてきました。

それぞれにメリット・デメリットもありますし、加入する際の状況や目的にもよるかと思います。

また、単純に「損得」で判断するものでもなく、「何を重視するか」と言う点で、選択肢は異なるように感じます。

生命保険ですから、あくまでも万が一の際の「保障」が必要な場合で、保険料を低く抑えたい場合には「掛け捨て型」の生命保険を優先して検討されると良いでしょう。

一方で、将来の資金準備も見据えた保険加入を検討したい場合には、「積み立て型」の生命保険を選択することになるかと思います。

大切なこととして、「目的は何か」「何を重視するか」によって、バランスよく加入をすることが大切であると考えます。

どちらか一方だけではなく、例えば、「保障=掛け捨型の生命保険」・「貯蓄=積み立て型の生命保険」で準備するといった棲み分けをしっかりとすることも重要かと思います。

掛け捨て型の生命保険が向いている人

例えば、まだ年齢も若く、お子様も小さいご家庭で、「家計に余裕はないが保障をしっかりと持ちたい」と言ったケースであれば、まずは、「保障重視」で保険加入を検討したいところです。

そうしたケースでは、やはり「掛け捨て型」の生命保険をベースにしたプランニングが重要になってくるかと思います。

また、一定期間だけ保障を大きく持っておきたい方も、掛け捨て型の生命保険が有効になってきます。

例えば、住宅ローン等の借入がある場合で、ご主人が主たる債務者として住宅ローンを組むケース等の場合、住宅ローンに付帯される団体信用生命保険は主たる債務者であるご主人のみを保障する生命保険になります。

その際、従たる債務者である奥様も、実質的に住宅ローン返済をしていく形となりますが、多くの場合、団体信用生命保険は、従たる債務者には適用になっていません。

ですので、奥様を被保険者とする収入保障保険や逓減定期保険等に加入することで、団体信用生命保険に替わる債務保証の準備が出来ることになります。(※)

そうしたケースにも掛け捨て型の生命保険を上手に活用すると良いと考えます。

(※)住宅ローンの種類で「ペアローン」等を選択される場合には、ご主人・奥様それぞれが住宅ローンを組むことになりますので、団体信用生命保険もそれぞれにかけることになりますので、そうした場合には上記のように生命保険に加入する必要はありません。ペアローンのメリット・デメリットも検討しながら、ローンの選択をされると良いと考えます。

積み立て型の生命保険が向いている人

そもそも、「掛け捨て型」の生命保険に保険料を支払うのがもったいないと考える方も多いかと思います。

また、「保障を持ちつつ貯蓄もしたい」と考える方も多いと思います。掛け捨て型の生命保険に比べ、支払保険料の負担は大きくなるものの、将来、解約返戻金や満期返戻金として戻ってくることを考えたら、積み立て型の生命保険の方が良いのではないか・・・と考えられる方もいるでしょう。

過度に積み立て型の生命保険ばかりに偏って加入することはおススメしませんが、一方でなかなか貯蓄が出来ないとお悩みの方などは特に、「積み立て型の生命保険」で、「保障を持ちつつ貯蓄」をしていくことは大変に有効であると考えます。

まとめ

最後になりますが、これまで解説をしてきました通り、「掛け捨て型」・「積み立て型」それぞれにメリット・デメリットがあることがご理解頂けたかと思います。

一概に“どちらが正解!“とも言えませんし、また、「損得」だけで加入をすることも、あまり賢明な選択ではないと考えます。

あくまでも、「生命保険」ですから万が一の際の保障を持つことを最優先で考えなくてはなりません。

その上でニーズに合わせた総合的な保障バランスを考えていくことが望ましいと考えます。

まずは、一人で悩まないで“生命保険のプロ”に相談をし、さらにはライフプランを通じて家計のバランス等も見ながら、より良い選択をして頂くことが重要であると考えます。

執筆者

綿引 隆弘(ファイナンシャルプランナー)

■保持資格:2級ファイナンシャル・プランニング技能士、AFP資格、トータル・ライフ・コンサルタント